Почему банки отказывают в кредите и как получить заветную сумму?

Решив взять кредит в банке, следует учитывать, что не всегда бывает легко получить его с первого раза. Иногда даже наличие белой зарплаты, поручителей и хорошей кредитной истории не является залогом успешного получения кредита.

Разберемся, почему банки отказывают в кредите, как обезопасить себя от ошибок и исправить уже сделанные промахи.

Содержание

Что такое кредитная история и откуда она берется

Для начала, важно знать что у каждого есть своя кредитная история. И главная задача потенциального заемщика —  позаботиться о том, чтобы она была хорошей.

позаботиться о том, чтобы она была хорошей.

Кредитная история есть у всех владельцев паспорта и прописки даже в том случае, если они никогда не сталкивались с кредитами и займами. Таким гражданам приписывается «нулевая» история.

Организация, которая занимается сбором и ведением данных о заемщиках — бюро кредитных историй (БКИ). Вся информация заносится в отдельную базу, которая впоследствии предоставляется банкам.

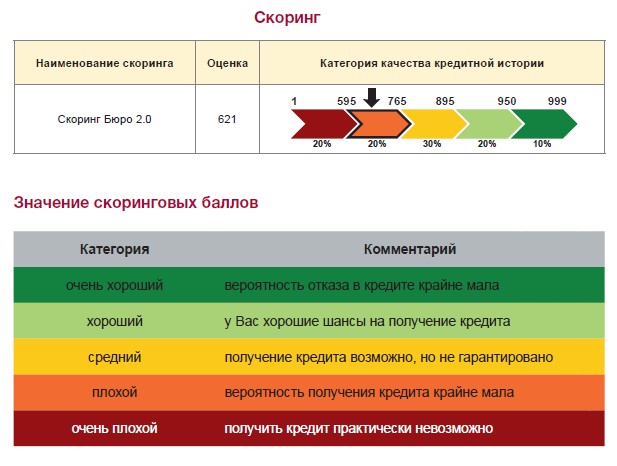

На основании содержащихся в ней данных, банк проводит скоринг. Другими словами, составляет рейтинг клиентов исходя из количества их кредитов, своевременности внесения ежемесячных платежей и погашения общей суммы долга. Если один из предыдущих кредитов не был оплачен клиентом, информация об этом будет указана в базе БКИ.

Банки получают свежую информацию о каждом клиенте и на ее основании принимают решение о согласии на выдачу кредита или об отказе.

Важно отметить, что помимо информации об истории выданных кредитов, в базе содержится информация о всех запросах банков о заемщике.

Основные причины отказа

Для того, чтобы получить потребительский кредит, важно соответствовать формальным требованиям банковского учреждения. Но даже пригодность заемщика относительно этих требований не является гарантией для получения кредита.

Рассмотрим формальные и неформальные причины, по которым банк может отказать в кредите.

Формальные причины

К основным причинам отказов банков относятся:

- Возраст. Официально, заемщиком может выступать лицо, достигшее совершеннолетия. Но для банков, такая категория лиц приносит некоторые риски. Ведь стабильность и серьезность намерений таких граждан вызывает сомнения.

- Проблемы с кредитной историей. Несвоевременное внесение платежей, долги по предыдущим кредитам — веские причины для отказа в получении нового кредита, особенно, если планируется получить крупную сумму

денег.

денег. - Наличие нулевой кредитной истории. Как ни странно, категория граждан, которая никогда не прибегала к помощи кредитных организаций, также вызывает сомнения. У банков не хватает оснований для того, чтобы сделать вывод об их ответственности в выплате долга. Заявителю в такой ситуации лучше открывать свою историю с небольших кредитов.

- Фальшивые документы и ложные сведения. Некоторым заявителям с плохой кредитной историей, кажутся привлекательными предложения о подделке документов. Но заманчивость таких предложений ложная, ведь банки вычисляют недобросовестных клиентов достаточно быстро. Кроме того, высок риск привлечения их к уголовной ответственности.

- Низкий доход. Как правило, требования везде одинаковы: сумма платежа не должна быть больше половины месячного дохода клиента с учетом обязательного платежа. Если у вас есть иждивенцы, а также другие кредиты — займ получить будет сложнее. Для того, чтобы понять, достаточно ли вы зарабатываете для того, чтобы получить нужную сумму в долг, стоит все посчитать на кредитном калькуляторе нужного вам банка.

- Наличие действующих кредитов. Как правило, максимально допустимое количество займов — 4. Превышение этого числа является веской причиной для отказа банком в кредите.Особенно, если по каким то из предыдущий займов имеются задолженности или просроченные платежи.

- Работа на ИП. Малый бизнес не вызывает доверия у многих банков. Клиенты, трудоустроенные в таких фирмах рискуют потерять ежемесячный доход, а значит не являются надежными заемщиками.

- Отсутствие номера стационарного телефона. Если у вас нет такого телефона дома, то важно указать рабочий номер. При отсутствии такового, велики шансы получить отказ в кредите. Кроме того, подготовьте перечень номеров телефонов близких знакомых и друзей, бухгалтерии, руководителя, офиса. При этом также важно, чтобы номера были городскими, а не мобильными.

- Судимость. Ее наличие часто является причиной отказов. При этом, не имеет значения, условная она или вообще снята.

- Расхождение данных о доходах в заявках на кредит разных банков. Это верный признак того, что в какой-то из заявок данные не достоверны. Таким образом, банк может решить обезопасить себя от рисков и ответить отказом.

- Отсутствие официального трудоустройства. Клиент, не устроенный официально, несет риски как для себя, так и для банка. Он не имеет никаких гарантий на получение регулярного дохода, а значит и на ежемесячное погашение задолженности по кредиту.

- Недостаточный опыт работы. Заемщик, который не имеет достаточного трудового стажа, рискует потерять свое место работы, а значит и источник дохода. Как правило, для того, чтобы получить одобрение на кредит, стаж на последнем месте работы не должен быть меньше одного года.

- Ошибки в реквизитах персональных документов при подаче заявления.

Неформальные причины

Помимо основных официальных причин для отказа, существуют неформальные.

Кредитные специалисты могут иметь свой взгляд, на потенциального заемщика и повлиять на причину того, что банк отказал в кредите. Это может показаться субъективным, но от этого имеет не меньший вес.

- Черные списки заемщиков. Не известно, есть ли они на самом деле. Но считается, что эти списки существуют и они отличаются от тех, что находятся в базе данных БКИ. Банк составляет свой черный список исходя из той информации, что ему удалось добыть. Возможно, у кого-то были ситуации, когда вы запросив определенную сумму в банкомате, получили большее количество денег. Но если вы забрали их, не сообщив об ошибке, скорее всего ваша фамилия внесена в этот список. Ведь подобный поступок говорит о вашей недобросовестности.

- Много заявок в разные кредитные учреждения. Подача большого количества заявок говорит о том, что клиент сам не уверен в собственной кредитной репутации или имеет большие финансовые проблемы. Это является поводом для того, чтобы отказать в кредите и таким образом, оградить себя от рисков.

- Слишком низкая запрашиваемая сумма. Как ни странно, это также может быть причиной для отказа. Если ежемесячный доход составляет внушительную сумму, а сумма предполагаемого кредита низкая, то у банка возникнут подозрения на ваш счет. Также банку более выгодно иметь дело с теми, кто будет выплачивать кредит в течение более долгого времени, чем с клиентами, чьи выплаты завершатся через два месяца.

- Трудоустройство в проблемной отрасли экономики в период кризиса. Таковыми считаются строительство, финансовая область, торговля. Как правило, представители этих секторов имеют весомые финансовые проблемы в кризисные годы, что влечет за собой риски для банков.

- Непрезентабельный внешний вид заемщика. Запах алкоголя, бегающий взгляд, неопрятная одежда. Эти причины также могут вызвать подозрения и послужить причиной отказа.

- Слишком хороший заемщик. Несоответствие молодого возраста клиента и занимаемой им высокой должности может вызвать сомнение. Также как занимаемая должность и не соответствующая ей слишком высокая заработная плата. Все это говорит о сомнительности организации или незаслуженно поставленной зарплате. Это может привести к потере столь высокого дохода и, как следствие, неспособности к выплате долга.

Как выяснить причины отказа во всех банках

Получив отказ в кредите, заявители хотят узнать причину. Выяснить ее, обратившись напрямую в кредитную организацию не удастся, так как в отечественных банках действует политика неразглашения.

Согласно закону, банк не обязан объяснять, почему он отказывает в кредите. Кроме того, это будет совершенно не выгодно: узнав о причинах отказа в одном банке, клиент скорректирует недочеты и с легкостью получит кредит в другом.

Существует два способа, которые помогут ответить на вопрос о причинах отказа.

Самостоятельное выяснение обстоятельств. Необходимо ознакомиться со своей кредитной историей, запросив ее в БКИ. Встречаются случаи, когда после изучения истории, в ней находятся ошибки. Например, несуществующие просрочки или долги. При выявлении ошибок следует обратиться в БКИ с соответствующими документами, подтверждающими отсутствие задолженностей.

Самостоятельное выяснение обстоятельств. Необходимо ознакомиться со своей кредитной историей, запросив ее в БКИ. Встречаются случаи, когда после изучения истории, в ней находятся ошибки. Например, несуществующие просрочки или долги. При выявлении ошибок следует обратиться в БКИ с соответствующими документами, подтверждающими отсутствие задолженностей.- Работа профессиональных кредитных брокеров. Специалисты анализируют кредитную историю клиента по той же схеме, что и банки. Они могут дать рекомендации по дальнейшим действиям.

Как получить заветный кредит

“Отказ — еще не приговор”, — утверждают специалисты и советуют продолжить добиваться своего следующим образом.

- Если вы успели выяснить причины отказов, исправьте прорехи в кредитной истории. Даже если на это уйдет много усилий, результат будет того стоить.

- После исправления предыдущих ошибок, отправьте заявку во все возможные банки.

- Рассчитайте максимальный платеж с помощью кредитного калькулятора и подойдите к нужной сумме. А именно, за вычетом из заработной платы обязательных платежей, прожиточного минимума, включая иждивенцев, она не должна быть меньше половины планируемого платежа.

- Попробуйте подать заявку на займ под залог имущества.

- Обратитесь в микрофинансовую организацию, если вы нуждаетесь в небольшой сумме на короткий срок.

- Лучше обращаться в тот банк, в котором открыт личный счет или зарплатный проект.

Таким образом, следует изначально внимательно отнестись к требованиям банков, постараться их соблюсти. Но если банки отказали в кредите, не следует отчаиваться. Лучше вплотную заняться своей кредитной историей и проработать все возможные варианты по получению необходимой суммы денег.

В период нахождения в декретном отпуске решили взять автокредит. У меня положительная кредитная история, в банке решили не говорить, что нахожусь в декрете и попробовать оформить. Забегая наперед скажу, что два банка одобрили кредит, два нет. Никаких документов кроме паспорта не предоставляла, заполнила только анкету. Не понятно, с чем связаны отказы банков. Банки же не видят данные Пенсионного фонда РФ: есть ли у меня отчисления как работающего? Какие данные для проверки достоверности сведений мною предоставленных банки могут проверить?